Si les loyers des locations louées nues sont des « revenus fonciers », les loyers des locations meublées sont alors des « bénéfices industriels et commerciaux » (BIC). La fiscalité est différente et pèse souvent dans la réponse à la question « vaut-il mieux louer nu ou meublé ? ». Nous vous expliquons ici la façon de déclarer vos BIC.

Nous abordons ici l’imposition de la location meublée « classique » non professionnelle, (bail de 1 an renouvelable ou 9 mois non renouvelable aux étudiants) pas celle, spécifique, concernant la location saisonnière de chambres d’hôtes ou de meublés de tourisme classés.

Lorsque vous optez pour la location meublée vos revenus issus de cette option sont assimilés à des bénéfices industriels et commerciaux (BIC).

La location meublée est considérée comme une activité commerciale. En tant que bailleur, vous pouvez l’exercer:

- à titre professionnel sous le statut de loueur en meublé professionnel (LMP) ;

- à titre non-professionnel sous le statut de loueur en meublé non-professionnel (LMNP).

Vous obtiendrez automatiquement le statut LMP si vous remplissez les 2 conditions suivantes :

- vous percevez plus de 23.000 € de recettes (loyers) par an ;

- vos revenus issus de la location meublée représentent plus de la moitié des revenus de votre foyer fiscal soumis à l’impôt sur le revenu (traitements et salaires, BIC autres que ceux tirés de la location meublée, bénéfices agricoles, bénéfices non commerciaux ou revenus des gérants et associés mentionnés à l’article 62 du code général des impôts).

Dans le cas contraire, vous aurez alors le statut LMNP.

Important : auparavant, une 3ème condition était nécessaire pour avoir le statut de LMP : c’était l’obligation de s’inscrire au registre du commerce et des sociétés. Mais, à la surprise générale, le 8 février 2018, le Conseil constitutionnel a déclaré non conforme cette obligation.

Imposition de vos BIC : le régime micro-BIC ou réel

À noter : si votre logement ne comprend pas au minimum les éléments inscrits dans l’article 2 du décret n° 2015-981, l’administration fiscale pourrait opérer une requalification du logement meublé en location nue, avec la fiscalité adéquate. Cette liste s’applique aux contrats de location meublée constituant la résidence principale du locataire, signés depuis le 1er septembre 2015.

Le régime micro BIC

Vous pouvez opter pour le régime micro BIC lorsque vos recettes annuelles (loyers + charges récupérées auprès du locataire) sont inférieures à 72.600 € comme nous vous l’expliquons dans notre vidéo ci-dessous.

Ce régime micro BIC vous permet de bénéficier d’un abattement de 50 % sur les revenus perçus.

Ex : En clair, si vous avez encaissé 12.000 € de loyers, l’imposition ne sera calculée que sur 6.000 €.

À noter : si c’est la 1ère ou la 2ème année que vos recettes annuelles dépassent 72.600 €, vous pouvez encore bénéficier du régime micro-BIC pendant une année supplémentaire.

Attention : la contrepartie de cet abattement forfaitaire est que vous ne pouvez déduire aucune charge (intérêts d’emprunt, travaux, etc.). Le micro-BIC n’est donc intéressant que si vos charges déductibles sont inférieures à 50 % des revenus perçus. Dans le cas contraire, le régime réel est plus intéressant.

Le régime réel

Le régime réel vous offre la possibilité de déduire toutes vos charges et d’amortir votre logement et son mobilier.

Le régime réel peut s’appliquer dans deux cas :

- soit vos recettes annuelles sont inférieures à 72.600 € : notifiez à l’administration fiscale que vous optez pour le régime réel avant le 1er février de l’année où vous souhaitez bénéficier de ce régime dans lequel vous vous engagez pour 2 ans minimum.

Vous pouvez revenir au micro BIC à partir de la 3ème année, en n’oubliant pas de le signaler à l’administration fiscale, toujours avant le 1er février car dans le cas contraire le régime réel sera reconduit tacitement.

- soit vos recettes annuelles sont supérieures à 72.600 € : dans ce cas vous n’avez pas le choix. Seul le régime réel est possible.

Quelles sont les charges que vous pouvez déduire ?

Parmi les charges déductibles, on retrouve : les intérêts d’emprunt et les frais de dossiers, la taxe foncière, la CET (Contribution Economique et Territoriale), les primes d’assurance, les honoraires versés à une agence immobilière, un administrateur de biens, un expert-comptable ou un notaire, les achats de fournitures, les dépenses d’entretien et de réparation, les frais de gestion courante (frais postaux, téléphone, internet…), les frais liés à la consommation d’énergie (eau, électricité, gaz), etc.

Vous pouvez aussi amortir les meubles et les équipements achetés pour meubler le logement dans un délai de 5 à 10 ans, en déduisant chaque année entre 10 % et 20 % de leur prix.

Même idée d’amortissement pour le logement lui-même, avec un calcul plus complexe à effectuer car lié à la durée de vie estimée du logement.

Exemple : si vous avez acheté un deux-pièces d’une valeur de 100.000 € et que vous estimez sa durée de vie à 50 ans, vous pouvez déduire de vos loyers 2 % du prix chaque année, soit 2.000 € par an.

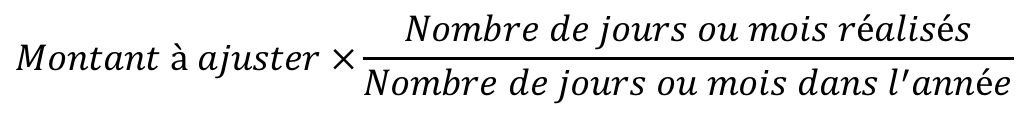

Attention : si vous avez commencé la location en cours d’année, vous devez calculer le seuil des 70.000 € au prorata temporis.

Formule :

Comment déclarer vos BIC lorsque vous êtes sous le statut LMNP ?

Dans tous les cas et afin de pouvoir déclarer vos revenus tirés de la location meublée, vous devez déposer une déclaration n° 2042-C-PRO, complémentaire à votre déclaration de revenus (n° 2042).

Si vous optez :

- pour le micro BIC : vous devrez indiquer dans la rubrique BIC de votre déclaration (formulaire n° 2042-C-Pro) la totalité de vos revenus. C’est elle qui procèdera à l’abattement de 50 %. Le montant de l’imposition dépendra alors de votre taux marginal d’imposition, appliqué à la totalité de vos revenus.

- pour le régime réel : ce régime vous impose de remplir une déclaration spéciale sur le formulaire n°2031-SD. Vous devrez reporter le montant inscrit sur le formulaire n°2031-SD dans le formulaire n° 2042-C-Pro.

Ce régime vous permet de déclarer vos loyers et de déduire vos charges pour leur montant réel, et non plus forfaitairement. Vous pouvez également appliquer un système d’amortissement sur le prix de votre logement et de votre mobilier. Les recettes locatives en seront d’autant allégées, ce qui réduira votre impôt.

Attention : vous inscrire au régime réel ou au régime micro-BIC demande des formalités que certains trouvent « lourdes » comme, par exemple, remplir un formulaire p0i que vous devrez envoyer au greffe du tribunal de commerce auquel votre location meublée est rattachée.

Vous obtiendrez alors un n°SIRET, à noter obligatoirement sur votre déclaration de revenus.

Remarque : les dates de déclarations de vos bénéfices industriels et commerciaux (BIC) sont les mêmes que celles indiquées dans notre dossier : «Déclaration d’impôts 2021 : comment déclarer vos revenus locatifs ? ».

Synthèse pour la déclaration BIC

| Régime | Régime micro-BIC | Régime réel |

| Conditions |

|

ou

|

| Formulaire fiscal |

|

|

| Abattement |

|

|

Si vous avez des questions d’ordre juridique ou fiscal sur ce sujet, connectez-vous ou créez votre espace adhérent Gererseul et posez vos questions directement à nos partenaires dans l’onglet “Mes services exclusifs ” puis « Assistance fiscale/juridique » (service réservé à nos abonnés).